Las seis tendencias que marcarán la banca este 2026

El costo tecnológico de la banca creció 4 veces más rápido que los ingresos, impulsando una deuda tecnológica insostenible.

Los bancos administran actualmente cerca de USD 200 billones en depósitos y préstamos.

86% de las personas confiaría en asistentes de IA de su banco principal, abriendo la puerta a experiencias bancarias agentivas.

Bogotá, febrero de 2026 — En un contexto económico marcado por un crecimiento moderado, el auge de la inflación y un entorno financiero más exigente para empresas y hogares, la banca enfrenta una presión creciente por transformarse y ganar eficiencia en Colombia. La nueva edición del estudio Accenture Top Banking Trends 2026, que establece seis tendencias clave que marcarán la evolución del sector financiero durante este año.

1. Dinero inteligente.

Las monedas digitales, como las stablecoins, las monedas digitales de bancos centrales (CBDC) y los depósitos tokenizados, están listas para entrar en el uso masivo, redefiniendo la forma de entender estos activos. Al mismo tiempo, las “vías de pago” —las redes que permiten transferir dinero entre partes— están evolucionando a nuevas infraestructuras y pagos programables enriquecidos con datos, haciendo que las transacciones actuales sean mucho más inteligentes.

Eduardo Santos, Managing director de Accenture Colombia, explica que “estos cambios representan un desafío para los bancos. Las monedas digitales podrían desplazar pagos e ingresos fuera del sistema bancario tradicional, mientras que las transacciones más inteligentes podrían situar a los bancos en el centro de una nueva revolución financiera.”

De igual modo, se explica que el impulso en torno a los pagos agenticos está creciendo rápidamente. La tendencia no va solo de reducir fricciones, sino de delegación: dinero que se mueve por sí solo, a través de agentes inteligentes que actúan en nombre de los clientes. Santos añade que “pronto, el dinero trabajará para su propietario, sin estar nunca inactivo y optimizándose de forma constante. Los bancos deben comenzar a dar forma a estas disrupciones, más que limitarse a reaccionar ante ellas”.

2. Banca omnipresente.

A medida que la inteligencia artificial y las interfaces conversacionales impulsadas por GPT mejoran y se multiplican, las expectativas de los clientes están cambiando, de forma muy similar a lo que ocurrió con la llegada del banco digital hace unos 25 años.

Las personas esperarán poder hacer mucho más en línea con sus bancos principales que lo que hacen hoy, que en su mayoría se limita a revisar saldos o pagar cuentas. Buscan que sus interacciones digitales sean tan fluidas como una conversación en las sucursales físicas; y que estas experiencias los acompañen más allá de las aplicaciones y el sitio web de su entidad a plataformas externas de inteligencia artificial.

Como parte de este proceso, los bancos deberán reconsiderar el rol de la sucursal para responder a la evolución de las expectativas de los clientes. Para esto, los bancos deberán combinar interacciones digitales personalizadas, impulsadas por IA, con el valor permanente de la conexión humana y la presencia en puntos fisicos.

“Hay una importante oportunidad: 86% de las personas a nivel mundial confiaría en asistentes de IA de su banco principal”, Señalo Santos. “El futuro de la experiencia digital girará en torno a agentes inteligentes impulsados por IA, mucho más avanzados que los chatbots actuales. Los clientes esperarán asistentes tan ágiles e intuitivos como los GPT comerciales para ayudarlos a tomar decisiones financieras. Para lograrlo, será necesario integrar capacidades conversacionales y agentivas en las interfaces tradicionales, incorporando además mecanismos de control que refuercen la confianza.”

3. IA agentica

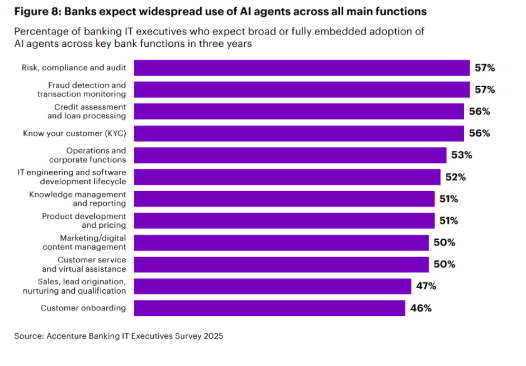

En 2026, se espera que la IA agente avance hacia una adopción más amplia en toda la industria bancaria. Los bancos líderes ya están implementando agentes de IA en sus operaciones, donde trabajan junto a los empleados y gestionan de forma autónoma tareas definidas. Estos cambios están transformando rápidamente la naturaleza del trabajo y, en última instancia, permitirán desbloquear nuevas eficiencias y oportunidades de crecimiento.

Eduardo Santos resalta que “el éxito dependerá de poner a las personas en el centro del cambio. Los ejecutivos deberán empoderar a sus equipos para replantear los flujos de trabajo y co-diseñar interacciones humano–IA intuitivas, que potencien el trabajo en lugar de reemplazarlo. Se requiere de un liderazgo sólido y con propósito: capaz de definir una visión clara, modelar el cambio y empoderar a los equipos”.

4. Deuda tecnológica.

Durante décadas, los bancos han invertido fuertemente en tecnología orientada al cliente, mientras postergaban la modernización de sus sistemas centrales. El resultado es una montaña creciente de deuda tecnológica, junto con mayores costos y una complejidad derivada de años de parches y soluciones temporales sobre plataformas obsoletas. En los últimos 15 años, el costo de la tecnología bancaria ha crecido alrededor de cuatro veces más rápido que los ingresos del sector, y gran parte de ese gasto se ha destinado simplemente a mantener los sistemas actuales. E

“Hasta hace poco, la modernización era demasiado costosa y lenta como para abordarla, pero la IA generativa y la automatización inteligente hoy la están haciendo más rápida, más accesible y viable. La oportunidad ya no es solo actualizar sistemas, sino repensar profundamente cómo los bancos construyen, operan e innovan. Los verdaderos líderes serán aquellos que utilicen la modernización para transformar la deuda tecnológica en capital digital.” Explicó Santos.

Cuatro fuerzas interconectadas están haciendo posible este cambio, de manera más rápida y económica. Primero, los agentes de IA ya están acelerando la comprensión del código y su despliegue. Segundo, los bancos comienzan a colaborar y a compartir software core, reduciendo costos y complejidad. Tercero, se está incorporando resiliencia en las bases tecnológicas para reforzar la confianza y la continuidad operativa. Y cuarto, nuevas herramientas de gestión agentiva permitirán pronto a los CIOs orquestar eficazmente decenas de miles de agentes.

5. Análisis de riesgos.

De igual forma, los bancos suelen analizar los riesgos individuales en detalle y los ven con claridad, pero a medida que profundizan en ellos, la visión del panorama completo se va desdibujando. Los riesgos financieros, operacionales, cibernéticos y geopolíticos están colisionando de formas que dificultan incluso a las instituciones mejor preparadas comprender el cuadro total.

Santos comenta que “Esta fragmentación del panorama se ha convertido en uno de los puntos ciegos más peligrosos de la banca y refleja la forma en que los bancos están estructurados: organizados por productos, gestionados en silos y gobernados por marcos que replican esos mismos silos. El resultado es claro: a pesar de invertir enormes recursos en gestión de riesgos, solo el cumplimiento en materia de delitos financieros cuesta a las instituciones globales alrededor de US$ 200.000 millones al año, y aun así los bancos siguen concentrados en los píxeles y no en la imagen completa. El costo es evidente, desde el aumento de pérdidas crediticias y multas, hasta quiebras abiertas como las que vimos en 2023.”

Para liberarse de las restricciones tradicionales, los bancos deberán replantear el riesgo como una capacidad integrada, que conecte todas las dimensiones de la empresa y se extienda también a su ecosistema. Los bancos que avancen tratarán el riesgo como una fuente de información y ventaja competitiva. Utilizarán datos y analítica para anticipar amenazas, conectar señales entre distintos dominios y empoderar a las personas para actuar de forma temprana.

6. Evolución del balance

Durante siglos, el poder de la industria bancaria ha provenido de su balance tipo fortaleza: los depósitos y los préstamos que anclan las relaciones con los clientes y generan aproximadamente dos tercios de los ingresos bancarios globales. Hoy, esa fortaleza está bajo asedio desde dos frentes.

Primero, las Fintech —históricamente enfocadas en los pagos, es decir, en los caminos que conducen a la fortaleza— ahora están apuntando directamente a los productos centrales de la banca. Las stablecoins están atacando los depósitos, mientras que el crédito privado va tras los préstamos. En segundo lugar, los clientes están adquiriendo un control sin precedentes sobre la gestión de su dinero. Las interfaces impulsadas por IA generativa están democratizando el acceso a herramientas sofisticadas de administración financiera.

“Estos cambios competitivos representan un desafío inédito para los cerca de USD 200 billones en depósitos y préstamos que hoy administran los bancos” Afirma Eduardo Santos “El camino para seguir combina movimientos defensivos y ofensivos. En lo defensivo, los bancos pueden pasar de silos de productos a ofertas integradas para adelantarse a competidores impulsados por IA, capaces de optimizar tasas y retornos de forma instantánea. En lo ofensivo, pueden tomar la iniciativa desarrollando sus propios motores de optimización de tasas o incluso cambiar las reglas del juego mediante nuevas alianzas con actores emergentes, tal como lo está haciendo PayPal con OpenAI.”

Este informe traza una hoja de ruta clara para la banca en un momento decisivo para la economía colombiana. En un entorno de presión sobre la rentabilidad, aceleración tecnológica y clientes cada vez más empoderados, las seis tendencias identificadas por Accenture muestran que la transformación ya no es opcional, sino estratégica. Los bancos que logren anticiparse, integrar la tecnología con propósito y replantear sus modelos operativos estarán mejor posicionados para fortalecer la confianza, competir con nuevos actores y sostener un crecimiento rentable y resiliente en el mediano y largo plazo.